dacă ați petrecut orice moment pe site-ul nostru sau vorbesc cu unul dintre consilierii noștri, știi cât de important un raport datorie-venit poate fi. Acest instrument, adesea folosit de creditori, ne poate ajuta, de asemenea, să evaluăm starea de sănătate a situațiilor noastre financiare individuale. Formula este simplă; tot ce trebuie să faceți este să vă împărțiți datoria totală la venitul total și apoi să convertiți zecimalul într-un procent. Pentru un aspect lunar, luați-vă datoriile lunare și cifrele de venit și folosiți-le în schimb. Oh, și chiar dacă metoda este simplă, avem încă un calculator pentru a vă face și mai ușor. Cu toate acestea, ceea ce este mai puțin simplu este înțelegerea semnificației raportului dvs. și a ceea ce poate însemna pentru finanțele dvs. generale.

trei niveluri ale raporturilor datorie-venit

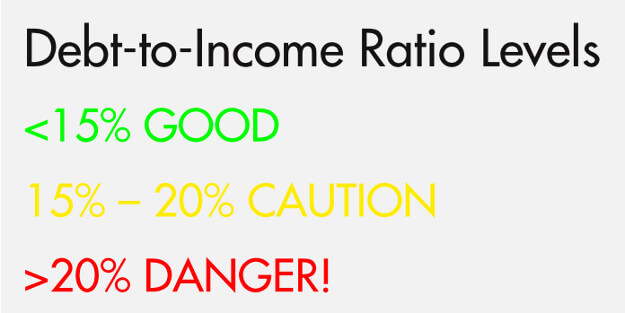

în lumea consilierii de credit, ne gândim la un raport datorie-venit ca fiind împărțit în trei niveluri principale. Este mult ca un semafor, cu un nivel Verde (sigur), galben (atenție) și roșu (pericol). Credem că a fi la sau sub 15% este sigur, între 15 și 20 intră pe un teritoriu riscant, iar peste 20% este un nivel periculos. Și doar pentru a clarifica, vorbim despre datoria non-ipotecară aici (mai multe despre ratele ipotecare de mai jos).

nivelul 1-15%

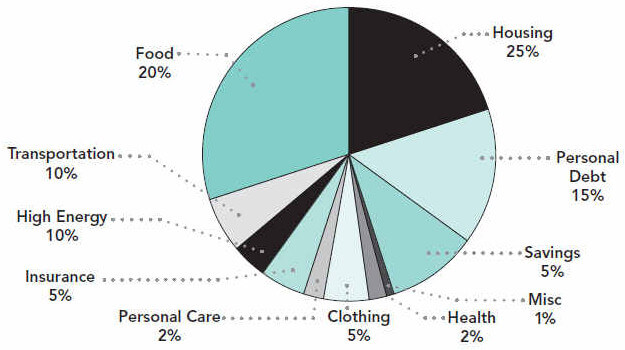

la 15%, veți avea suficiente venituri rămase pentru a vă dedica unor lucruri precum locuințe, alimente, transport și așa mai departe. De fapt, iată o privire asupra modului în care acest lucru se poate reuni într-o situație ideală (acest grafic se bazează pe venitul net):

dacă ar apărea ceva neașteptat, ați putea fi, de asemenea, mai bine pregătiți dacă raportul datorie-venit și planul general de cheltuieli ar arăta astfel. Desigur, sperăm că aveți un fond de economii de urgență sănătos pus deoparte, dar chiar dacă ați fost forțat să vă asumați noi datorii ca urmare a ceva neașteptat, probabil că ați fi OK datorită faptului că îl aveți deja la un nivel atât de gestionabil de 15%.

pentru referință, un venit anual de $35,000 vine la un venit lunar de aproximativ $2,917. Un raport datorie-venit de 15% ar însemna că datoriile dvs. totale non-ipotecare costă 437,50 USD sau mai puțin în fiecare lună.

nivelul 2 – 15 la 20 la sută

următorul nivel este un raport datorie-venit între 15 și 20 la sută. Folosind exemplul nostru anterior, dacă câștigați 35.000 USD, un raport datorie-venit de 20% înseamnă că datoria dvs. lunară costă 583,40 USD. În acest moment, constatăm adesea că consumatorii sunt încă în regulă și își pot ține capul deasupra apei. Cel mai probabil, ei vor trebui să obțină o metodă de auto-plată, cum ar fi scara datoriei sau bulgăre de zăpadă a datoriei și să-și folosească autodisciplina pentru a rămâne pe partea de sus a datoriilor. Dar, unii consumatori ar putea începe cu adevărat să se lupte la acest nivel. La urma urmei, cum a alunecat raportul datorie-venit până la acest punct pentru început. Se datorează unui eveniment neprevăzut sau necesității de a obține un nou credit? Se datorează unei pierderi de venit care a făcut plățile minime insuportabile?

alunecarea în acest interval ar putea fi un semn de mai multe probleme care vor veni. Din acest motiv, recomandăm consumatorilor să ia măsuri în acest moment. De fapt, oferim o sesiune gratuită de consiliere bugetară și de credit care permite consumatorilor să obțină controlul asupra acestei situații. Un consilier vă poate ajuta să determinați dacă există loc în bugetul dvs. pentru a reduce cheltuielile și a dedica mai mulți bani conturilor dvs. sau dacă situația dvs. ar putea fi mai potrivită pentru un program de gestionare a datoriilor, mai ales dacă echilibrați mai multe datorii cu dobândă mare.

nivelul 3 – 20% și peste

în cele din urmă, nivelul de 20% și peste este cel mai periculos. Pentru un venit de bază de 35.000 USD, un raport datorie-venit de 25% ar însemna că datoriile dvs. lunare totalizează 729,25 USD! În acest stadiu, este destul de clar că ceva nu este în regulă. Aveți mai multe datorii decât vă puteți permite cu adevărat. Acest lucru nu înseamnă că este imposibil să o faci singur, dar va fi greu. Cu siguranță ar trebui să discutați cu un consilier de credit și să vedeți care sunt cele mai bune opțiuni.

ce zici de ipoteci?

raporturile datorie-venit sunt mult diferite atunci când ne gândim la ipoteci. Există doi termeni legați de ratele ipotecare și datorii-venit pe care ar trebui să le cunoașteți: front-end și back-end.

un raport front-end este procentul din venitul dvs. care ar fi dedicat costurilor locuințelor. Atunci când un creditor este de a determina dacă acestea vă va oferi un împrumut la o anumită sumă, Ei vor lua venitul brut, înmulțiți-l cu raportul lor front-end necesare și să vină cu un total. Acest total va fi suma pe care o puteți plăti pentru locuințe și este posibil să nu vă acorde un împrumut care să depășească această sumă.

Iată un exemplu rapid, folosind ipoteticul nostru salariu de 35.000 de dolari și un raport front-end maxim de 25%. Folosim 25% pentru că aceasta este suma „ideală” de cheltuit pentru locuințe, pe baza planului nostru de cheltuieli de mai sus:

în acest exemplu, un creditor probabil nu ar vrea să vă acorde un împrumut care ar necesita să plătească mai mult de 729 dolari pe lună în costurile de locuințe. Acest lucru presupune că creditorul este folosind un maxim de 25 la sută și că lor sunt nici alte venituri, cum ar fi un soț, în ecuația.

creditorul va multiplica, de asemenea, venitul brut de raportul back-end, care este o cifră mai mare. Raportul back-end este mai mare, deoarece include cheltuielile de locuințe, împreună cu toate celelalte datorii. Deci, aceasta include front-end și orice altceva, cum ar fi carduri de credit și împrumuturi pentru studenți. Din nou, acest calcul va returna o cifră în dolari, iar angajamentele totale ale datoriei nu ar trebui să o depășească.

un alt exemplu, folosind un raport back-end de 36 la sută:

Vă mulțumim pentru lectură!

sperăm că această postare v-a fost de ajutor și că acum aveți o mai bună înțelegere a modului de calculare și evaluare a raportului datorie-venit. În total, vrei să faci orice îți stă în putere pentru a obține raportul datorie-venit sub 15%. Și apoi, desigur, speranța noastră este că vă achitați toate datoriile. Pentru lecturi suplimentare, consultați postarea noastră despre cum să deveniți fără datorii în 5 pași simpli și, dacă raportul dvs. datorie-venit este un motiv de îngrijorare, aflați mai multe despre cum puteți discuta cu un consilier de credit fără costuri pentru dvs.