Definition: kapitalstruktur henviser til et arrangement af de forskellige komponenter i forretningsfonde, dvs.aktionærens midler og lånte midler i passende forhold. En forretningsorganisation bruger midlerne til at imødekomme de daglige udgifter og også til budgettering af avancerede fremtidige projekter.

beregning af kapitalstruktur indebærer en masse analytisk tænkning og strategisk tilgang.

beregningen består af forskellige nøgletal og formler som kapitalomkostningerne, de vejede gennemsnitlige kapitalomkostninger, gældskvoten, egenkapitalomkostningerne osv.

indhold: kapitalstruktur

- komponenter

- faktorer

- Betydning

- planlægning

- rekapitalisering

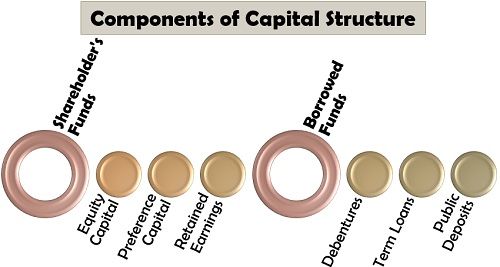

komponenter af kapitalstruktur

selskabets kapitalstruktur er intet andet end kapitalstruktur at træffe beslutning-relateret til erhvervelse af midler fra forskellige kilder og sammensætning af gæld og egenkapital.

Følgende er de mange kilder til midler, som virksomheden tager i betragtning, mens den bestemmer sin kapitalstruktur:

Aktionærfonde

ejerens midler henviser til generering af kapital ved at udstede nye aktier eller udnytte den tilbageholdte indtjening til at imødekomme virksomhedens økonomiske krav. Det er dog et dyrt middel til at erhverve midler. De tre kilder til erhvervelse af kapital gennem aktionærens midler er som følger:

- egenkapital: De nye aktier udstedes til de aktionærer, der nyder ejerskabet af selskabet, er tilbøjelige til at få udbytte i forhold til det overskud, som selskabet har optjent. De er også udsat for risikoen for tab forbundet med virksomheden.

- Præferencekapital: præferenceaktionærerne nyder en fast udbyttesats sammen med præferencerettigheder til at modtage kapitalafkastet i tilfælde af selskabets likvidation over aktieaktionærerne. De har dog begrænsede stemmerettigheder og kontrol over virksomheden.

- Overført Resultat: Virksomheden bruger undertiden de midler, der er tilgængelige med det, som tilbageholdt indtjening akkumuleret ved at holde en del af overskuddet til side for forretningsvækst og ekspansion.

lånte midler

den kapital, der erhverves i form af lån fra eksterne kilder, kaldes lånte midler. Disse er virksomhedens eksterne forpligtelser, hvilket fører til betaling af renter til en fast sats. Der er dog et skattefradrag på sådanne lån, det skaber en byrde for virksomheden. Følgende er de forskellige typer lånte midler:

- obligationer: Det er et gældsinstrument, som virksomhederne og regeringen udsteder til offentligheden. Selvom renten er ret høj på obligationer, er de ikke af nogen sikkerhedsstillelse eller sikkerhed.

- Term Loans: den fond, som selskabet erhverver fra banken til en flydende eller fast rente, er kendt som et term loan. Dette er en passende kilde til Fond for de virksomheder, der har en god og stærk finansiel stilling.

- offentlige indskud: ledelsen inviterer offentligheden gennem reklamer til at oprette indskud i virksomheden. Det gør det lettere at opfylde virksomhedens mellem-eller langsigtede økonomiske behov, såsom arbejdskapitalkrav og nyde en fast rente på den.

faktorer, der bestemmer kapitalstruktur

virksomheden påvirkes af dets interne og eksterne miljø. Der er flere relaterede faktorer, der påvirker kapitalstrukturbeslutninger:

forretningens Art: formen for markedsstruktur, virksomheden, opererer i, bestemmer dens kapitalstruktur. For eksempel, en virksomhed fungerende monopolistisk konkurrence marked, hvor overskuddet er lav, skal det foretrække aktionærens kapital.

kapitalomkostninger: virksomheden skal foretrække de midler, der har lave kapitalomkostninger, så aktionærens indtjening kan øges.

gældskvote: at have en sund eller lav gældskvote er ledelsens mål. Dette skyldes, at gæld er en forpligtelse, men fungerer som en billig kilde til midler; egenkapital er dog at give væk af virksomhedsejerskab og dyrere kilde til fond.

EBIT-EPS-analyse: Ledelsen kan udarbejde en passende kapitalstruktur ved at analysere indtjeningen før renter og skatter og indtjeningen pr. Hvis EBIT er højere end EPS, skal virksomheden gå efter gældskilder.

virksomhedens størrelse: de virksomheder, der er store, kan gå til langsigtede lån og aktiekapital, da de anses for at være mere pålidelige end de små organisationer.

risiko for kontant insolvens: virksomheden analyserer også sin risikotagende evne og dens likviditetsposition, mens den vælger en bestemt fondskilde. Høj gæld kan resultere i byrden ved at betale høje faste interesser, der fører til mangel på kontanter i hånden.

fleksibilitet: ledelsen skal planlægge en kapitalstruktur, der bevarer sin elasticitet, skaffer midler efter behov og reducerer kapitalomkostningerne efter eget skøn.

Finansieringsformål: den anden faktor, der skal overvejes, er det mål eller formål, som midlerne kræves til. For at erhverve aktiver som maskiner og anlæg skal virksomheden normalt udstede obligationer.

fremtidige bestemmelser: planlægning af kapitalstruktur er på lang sigt. Derfor skal selskabet udforme sin kapitalstruktur således, at det er i stand til at erhverve midler til enhver tid i fremtiden også.

flotationsomkostninger: omkostningerne ved udstedelse af nye værdipapirer, dvs.registreringsgebyrer, udskrivningsudgifter, tegningsgebyrer og advokatsalærer, betegnes som flotationsomkostninger. En høj flotationsomkostninger afskrækker virksomheder fra at generere midler gennem aktionærens kapital.

grad af kontrol: niveauet af kontrol, som virksomheden ønsker at holde over virksomheden, bestemmer sin kapitalstruktur til en vis grad. Hvis det ønsker at bevare en høj grad af kontrol, foretrækker det gæld frem for egenkapital.

Finansperiode: kapitalstrukturen er designet efter den varighed, som virksomheden kræver midlerne til. En virksomhed, der har et kortsigtet krav, foretrækker ikke obligationer; i stedet vil det gå til andre kilder til lån som banklån.

regelmæssig indtjening: i tilfælde af uregelmæssig indtjening undgår virksomheden gæld, da det bliver vanskeligt at betale fast rente i en sådan situation.

Juridiske Krav: De lovbestemmelser, der vedrører den særlige finansieringskilde, spiller en afgørende rolle i udformningen af selskabets kapitalstruktur.

risiko i variation af indtjening: ledelsen husker muligheden for at generere en lav indkomst for at imødekomme virksomhedens gæld, mens man planlægger kapitalstrukturen.

Pengemarkedsforhold: virksomheden overvejer betingelserne på aktiemarkedet, mens de udsteder nye aktier for at erhverve kapital, da det kun vil være frugtbart på et bullish marked.

skattesatser: skattesatser påvirker også kapitalstrukturbeslutningen. Som vi ved, er skattefradrag tilladt på renter på gæld, og hvis de høje skattesatser hersker, skal virksomheden gå gældsfonde og omvendt.

regeringspolitikker: bankers og andre finansielle institutioners udlånspolitik, regeringens Finans-og pengepolitik og SEBI-regler bestemmer virksomhedens lån.

Salgsstabilitet: hvis virksomheden har en ensartet salgsindtægt, der er ret høj, vil den være i stand til at betale den faste rente på obligationer og andre lån. Virksomheder med ustabilt salg bør vælge egenkapital.

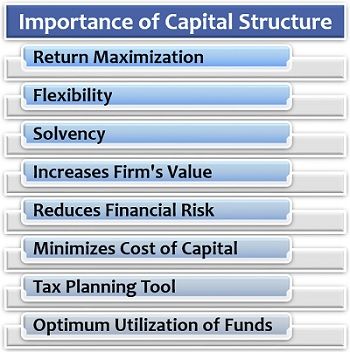

betydningen af kapitalstruktur

Kapitalstrukturering er en væsentlig funktion af ledelsen for at opretholde en sund finansiel stilling i virksomheden og opfylde de finansielle krav.

for at vide mere om dens betydning for virksomheden, læs nedenfor:

- Afkastmaksimering: en veldesignet kapitalstruktur giver mulighed for at øge indtjeningen pr.aktie, hvilket i sidste ende maksimerer afkastet for aktionærer og inddrive omkostningerne ved lån.

- fleksibilitet: Det letter også udvidelse eller sammentrækning af gældskapitalen, der passer til forretningsstrategier og betingelser.

- solvens: en sund kapitalstruktur hjælper med at opretholde likviditeten i virksomheden, fordi en uplanlagt gældskapital fører til byrden af rentebetalinger, hvilket i sidste ende reducerer kontanter i hånden.

- øger virksomhedens værdi: investorer foretrækker at lægge deres penge i virksomheden, som har en sund kapitalstruktur. Således fører til en stigning i markedsværdien af selskabets aktier og værdipapirer.

- Reducerer Finansiel Risiko: Balancering af andelen af gæld og egenkapital i virksomheden gennem kapitalstruktur hjælper forretningsfirmaerne med at styre og minimere risikoen.

- minimerer kapitalomkostninger: det giver mulighed for at planlægge virksomhedens langsigtede gældskapital strategisk og dermed reducere kapitalomkostningerne.

- Skatteplanlægningsværktøj: for det selskab, der vælger gældsfonde, giver kapitalstrukturen dem en fordel skattefradrag og besparelse, hvilket reducerer omkostningerne ved låntagning.

- optimal udnyttelse af midler: En velplanlagt, strategisk designet og systematisk arrangeret kapitalstruktur hjælper virksomhederne med at generere maksimal produktion fra de disponible midler.

planlægning af kapitalstrukturen

virksomheden skal i første omgang analysere sit økonomiske krav på kort, mellemlang og lang sigt. Under hensyntagen til de forskellige faktorer skal ledelsen planlægge en passende sammensætning af gæld og egenkapital.

ledelsen skal have et logisk svar på disse spørgsmål: hvor stabil virksomhedens indtjening er? Hvor meget økonomisk gearing virksomheden kan bære? Vil virksomheden være i stand til at imødekomme sin gæld med sit overskud? Og mange flere.

rekapitalisering af virksomheden

for at optimere forretningsdriften skal virksomheden improvisere sin kapitalstruktur fra tid til anden. Med andre ord skal det redesigne andelen af gæld og egenkapital med de skiftende behov og forretningskrav.

det første middel til rekapitalisering er udstedelse af gæld og tilbagekøb af egenkapital. Det er en passende mulighed for de virksomheder, der foretrækker at reservere ejendomsretten og kontrollen med sig selv. De planlægger at øge deres gæld ved at reducere egenkapitalen.

den anden mulighed svarer til den første; selskabet planlægger at udstede gæld og udnytte disse midler til at betale et engangsudbytte til aktionærerne. Dette reducerer i sidste ende værdien af aktierne for fremtidige investorer.

den tredje vej er for ustabile virksomheder, der har høje gældsforpligtelser. De foretrækker at tilbagebetale deres gæld ved hjælp af de midler, der er erhvervet ved udstedelse af nye aktier.