« OCTOBRE: C’EST L’UN DES MOIS PARTICULIÈREMENT DANGEREUX POUR SPÉCULER SUR LES ACTIONS. LES AUTRES SONT JUILLET, JANVIER, SEPTEMBRE, AVRIL, NOVEMBRE, MAI, MARS, JUIN, DÉCEMBRE, AOÛT ET FÉVRIER. »

– Mark Twain

Beaucoup a été écrit sur la façon de gagner de l’argent sur le marché boursier. Une partie est précieuse: « Achetez des actions avec des bénéfices et des dividendes en augmentation constante. »Et, une partie est douteuse: « Suivez mon système d’oscillateur momentum super facile et transformez 1 000 $ en 1 000 000 $! »Pourtant, la façon de NE PAS perdre d’argent sur le marché est tout aussi importante et rarement discutée. En effet, la première règle d’investissement d’un certain Warren Buffett est: « Ne perdez jamais d’argent. »

Dans cet article, je présente trois façons de perdre de l’argent rapidement; l’idée, bien sûr, est d’éviter ces pièges et pièges, y compris moi-même, et de gagner de l’argent sur nos investissements.

Avec l’aimable autorisation de: Stockcharts.com

Achetez un stock parce qu’il a une bonne « histoire. »

Chaque jour, nous sommes inondés de nouvelles et de promotions qui nous incitent à acheter des actions individuelles ou à nous concentrer sur des industries particulières. « Les VE provoquent une pénurie de lithium… achetez du lithium! »Tout est informatisé ces jours-ci… achetez des semi-conducteurs! » »Le pic pétrolier est presque là… achetez des stocks de pétrole! »Ces déclarations font appel à l’un des modes de persuasion les plus forts, le pathos; c’est-à-dire qu’elles font appel à nos émotions et invoquent en nous un sentiment de panique… quelque chose dans la nature de, « Par Jove, je dois acheter avant qu’il ne soit trop tard! »Nous tombons sous le charme de la sirène d’un « stock d’histoire », un stock que nous achetons parce que « l’histoire » derrière, la justification, semble être une chose sûre. Un achat d’actions pourrait ressembler à ceci: « XXX est la plus grande société minière de cobalt au monde, et je viens de lire que le monde manque de cobalt. C’est sûr, non? » Mauvais. Acheter des actions dans une entreprise en raison de son histoire sans examiner méticuleusement ses fondamentaux est un moyen sûr de se séparer de notre argent.

Examinons un jeune investisseur naïf et relativement désemparé, moi-même, il y a une vingtaine d’années. Fraîchement sorti de l’université, un nouveau chèque de paie en poche, j’étais prêt à « jouer le marché », ou plutôt, plus judicieusement, à « investir. »Je venais d’entendre une histoire assez alarmantethe les champs de pétrole du monde se tarissaient. Bientôt, le seul pétrole à trouver serait mélangé dans les sables bitumineux du grand Nord. Yukon. Le même Jack London du Yukon immortalisé dans ses contes d’aventures, où les hommes sont devenus des hommes ou sont morts en essayant. Ces intrépides sociétés d »exploration des sables bitumineux allaient bientôt faire des richesses, mais il fallait agir vite, avant que Joe Q. Le public ne prenne vent de ces sables bitumineux qui font de l »argent… Qu’ai-je fait? J’ai acheté un tas d’actions de 5 $ dans la première société de ce type que j’ai pu trouver, Oil Sands Quest. Ils étaient bien au nord, sur un terrain accidenté et froid, à la recherche de pétrole. J’ai aimé le son de ça. Non, ils ne vendaient pas encore de pétrole ou ne gagnaient pas d’argent, et oui, le tableau des prix ressemblait aux plaines du Nebraska (en d’autres termes, plates), mais c’était pourquoi il fallait acheter maintenant et vaincre la ruée, avant qu’elle ne décolle… Vous connaissez le reste de l’histoire: Les actions se sont vautrées dans mon compte d’investissement pendant des années, diminuant lentement jusqu’à ce qu’un jour, sans fanfare, la négociation des actions s’arrête. Le prix de mes actions Oil Sands Quest était tombé à zéro et elles ne revenaient pas.

Bien sûr, écoutez les histoires pour le divertissement et pour les idées de stock, mais n’agissez pas. Au lieu de cela, la recherche. Explorez le site Web de l’entreprise. Passez en revue les présentations de l’entreprise. Lisez les transcriptions des rapports trimestriels ou écoutez les appels. Passez en revue le rapport annuel avec un microscope. Resserrez les chiffres et examinez exactement ce que la direction dit des perspectives présentes et futures. Ensuite, lorsque vous connaissez la « vraie histoire », vous pouvez prendre une décision d’investissement.

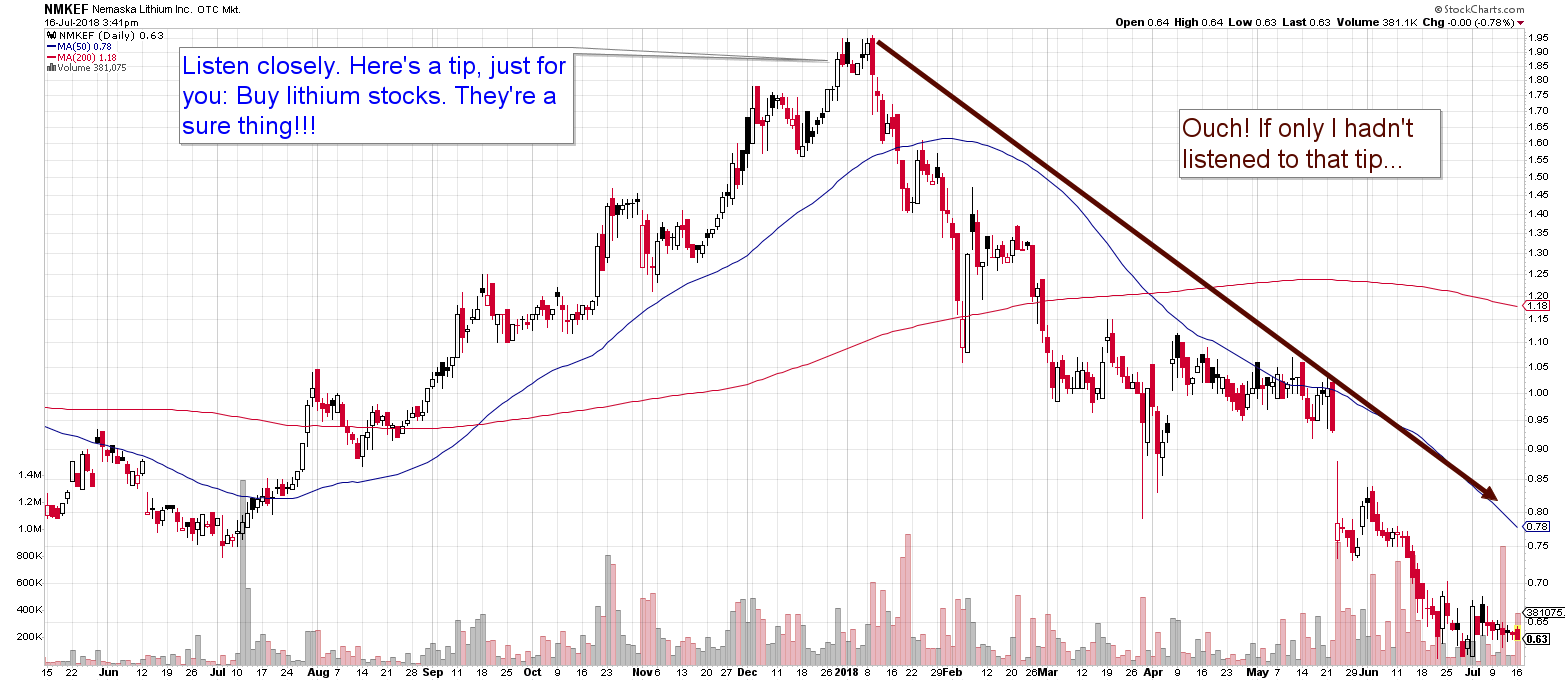

Achetez un stock basé sur un pourboire.

Lié à l’achat en raison d’une bonne histoire, c’est l’achat d’un pourboire. Peut-être était-ce d’une brochure sur papier glacé non sollicitée que vous avez reçue par la poste, vantant un « joyau caché » qui était destiné à devenir un blockbuster; peut-être était-ce de votre riche oncle Walt, après quelques verres de vin lors d’une réunion familiale de Thanksgiving; peut-être, moins dubitatif, était-ce d’un ami investisseur prospère que vous connaissez bien et respectez; ou, peut-être était-ce d’un babillard Alpha à la recherche. Quelle que soit la source, acheter uniquement sur un pourboire est un excellent moyen de perdre de l’argent sur le marché.

Comme les histoires, les conseils sont des lieux de départ pour la recherche. Placez le symbole sur une liste de surveillance dans la catégorie appropriée (biotechnologie, pétrole, vente au détail, service Internet, etc.) et laissez-le mijoter pendant que vous plongez dans les fondamentaux et examinez les modèles de graphiques techniques. Ensuite, vous pouvez décider d’acheter le stock en fonction de son propre mérite, pas de ce que votre oncle Walt a dit. Certains de mes meilleurs investissements en actions au fil des ans ont été des tickers qui m’ont été présentés par d’autres, mais j’ai également été témoin d’innombrables fois d’un stock particulier présenté comme une fusée, pour voir ladite fusée s’écraser et brûler ou ne jamais quitter la rampe de lancement. Si quelqu’un vous donne un pourboire, c’est souvent parce qu’il a) est en cours d’exécution depuis des mois et est maintenant dangereusement suracheté, ou est B) hautement spéculatif et n’a pas encore décollé mais a une histoire prometteuse. »L’une ou l’autre situation n’est pas souhaitable pour l’investisseur prudent.

Achetez un stock juste avant les bénéfices.

Voici la situation. Vous regardez la société de widgets Acme monter depuis des semaines, des mois ou des années, et enfin, vous avez maintenant l’argent pour l’acheter. Étourdi par l’attente, vous appuyez sur le bouton acheter et ajoutez 100 actions d’AWC à votre compte. Le lendemain, à votre horreur, vous découvrez qu’il est en baisse de 13%. Qu’est-ce qui s’est passé? Vous avez oublié de vérifier quand les bénéfices du prochain trimestre allaient être publiés, et vous vous êtes brûlé, mal. Les ventes ont été étonnamment lentes chez Acme Widget Co., et le stock s’est effondré; ou, Acme a enregistré des bénéfices records, mais certains des grands actionnaires ont décidé de vendre les nouvelles. Quoi qu’il en soit, vos actions nouvellement frappées se trouvent maintenant dans la zone rouge, et vous devez décider de vendre maintenant alors que les pertes sont faibles ou se replient et espérer une reprise. Ce n’est pas un bon choix à faire pour un investisseur.

Cela vous est-il arrivé ? Je l’avoue, cela m’est arrivé plus d’une fois. La dernière étape de votre processus de recherche consiste à vérifier la date de publication des résultats du prochain trimestre. Si la date de sortie est dans les deux semaines, attendez que les gains soient affichés et que M. Le marché décide comment il aime les chiffres. Allez-vous manquer une partie d’un déménagement? Peut-être, bien que les actions aient tendance à glisser sur le côté ou à corriger un peu juste avant les bénéfices. L’écart de stock augmentera-t-il sans vous à bord? Oui, très probablement, mais manquer de l’argent facile et rapide est bien mieux que de se faire soudainement frapper par l’équivalent du marché d’un camion, car le stock a affiché des bénéfices juste après l’avoir acheté et ses bénéfices ont été mal reçus.

L’autre scénario est lorsque vous achetez consciemment juste avant les gains. Peut-être que le stock a augmenté le lendemain des bénéfices au cours des trois derniers trimestres consécutifs. Peut-être êtes-vous absolument convaincu que l’entreprise va épater les attentes du marché. Ou, peut-être que le graphique s’est installé dans un modèle de continuation de triangle symétrique parfait, que le volume se tarit et que le cours de l’action s’enroule, prêt à exploser. Mes collègues investisseurs, peu m’importe à quel point les antécédents de l’action ont été excellents au fil des ans; acheter juste avant les bénéfices n’est pas investir, c’est jouer. Même avec une entreprise vraiment exceptionnelle, il y a toujours une chance importante que l’une de ces trois choses se produise lorsque les résultats trimestriels sont affichés: 1. Les résultats des bénéfices n’ont pas répondu aux attentes du marché. 2. Les résultats étaient bons, mais les prévisions pour le prochain trimestre sont décevantes. 3. Les résultats étaient excellents, les projections pour les chiffres du prochain trimestre sont excellentes, mais les grands actionnaires contrôlant la majeure partie du cours de l’action décident de vendre les nouvelles et de mettre en banque leurs bénéfices, et de faire pivoter l’argent vers un autre stock. Chacun de ces trois résultats donne la même chose. Vous tenez le sac vide proverbial. Et les amis, les porteurs de sacs ne sont pas ce que nous voulons être!

Je m’abonne à un service de cartographie (stockcharts.com ) cela me permet d’annoter les graphiques, et sur chaque graphique, j’écris la date de publication des résultats pour le trimestre suivant. J’écris d’abord la date de sortie estimée, puis je la remplace par la date officielle, lorsqu’elle est annoncée quelques semaines avant l’heure de publication. Vous pouvez presque toujours trouver ces informations via une recherche rapide sur le Web, et vous pouvez également consulter la date de publication des résultats précédents. Est-ce que cela fait presque trois mois que les derniers résultats ont été affichés? Ensuite, une publication des résultats est proche. D’un autre côté, si les gains ont été révélés quelques semaines plus tôt, vous êtes en or. Alternativement, vous pouvez aller à la « vieille école » et imprimer les graphiques, dessiner des lignes de tendance ou une coupe circulaire avec des poignées et qu’avez-vous, écrire les dates de sortie des bénéfices sur les graphiques en grosses lettres rouges et les coller sur le mur. Cette méthode tangible et à l’ancienne est étonnamment satisfaisante, bien que votre conjoint puisse rechigner lorsqu’il découvre que vous avez tapissé le salon avec des graphiques boursiers!

Les coachs de trading de MarketSmith recommandent de vendre avant une publication des résultats si vous n’avez pas de coussin de +10% sur vos actions. Bien que ce genre de règle concrète puisse être trop arbitraire, je suis d’accord pour dire que si vous n’avez pas de bénéfice substantiel sur les actions entrant dans les bénéfices, vous devriez réfléchir longtemps et sérieusement à les détenir. À moins que vous ne soyez absolument convaincu que ce titre est un gagnant à long terme pour les mois ou les années à venir, quel que soit le rapport de résultat à venir, prendre une petite perte ou miser un petit gain avant le bénéfice est un choix prudent; et oui, vous pouvez toujours avaler votre fierté et racheter ces actions à un prix légèrement plus élevé, si vous vendez et que le marché réagit favorablement au rapport sur les résultats.

Réflexions finales:

Ce sont trois façons dont beaucoup d’entre nous, y compris moi-même, perdent de l’argent sur le marché boursier. Adhérons à la première règle d’or de Warren Buffett en matière d’investissement et effectuons nos achats d’actions avec prudence. Parce que, bien qu’il soit juste de sauter dans une piscine avec enthousiasme, impressionner tous les spectateurs; dans le bassin de marché, il est préférable de se calmer lentement et prudemment, et d’ignorer les moqueries des autres investisseurs qui ont sauté tête baissée et vous crient de « Entrez… l’eau est bonne. »

Si vous connaissez d’autres façons de perdre de l’argent sur le marché (Dieu sait, il y a des multitudes), j’apprécierais de les lire dans les commentaires ci-dessous, avec l’espoir que vos idées serviront d’avertissement et aideront à sauver les investisseurs de ces pièges à l’avenir.

Source :

Divulgation: Je n’ai / nous n’avons aucune position dans les actions mentionnées et nous n’avons pas l’intention d’initier de position dans les prochaines 72 heures. J’ai écrit cet article moi-même, et il exprime mes propres opinions. Je ne reçois aucune compensation pour cela (autre que de Chercher Alpha). Je n’ai aucune relation d’affaires avec une entreprise dont le stock est mentionné dans cet article.

Divulgation supplémentaire: Je ne suis pas un analyste boursier professionnel ou un gestionnaire de fonds, et les informations fournies sont à des fins éducatives seulement; il ne s’agit pas d’une recommandation d’achat ou de vente d’une action. Veuillez faire vos propres recherches et investir en conséquence.