” oktober: dit IS een van de bijzonder gevaarlijke maanden om te speculeren in aandelen. DE ANDERE ZIJN JULI, JANUARI, SEPTEMBER, APRIL, NOVEMBER, MEI, MAART, JUNI, DECEMBER, AUGUSTUS EN FEBRUARI.”

-Mark Twain

er is veel geschreven over hoe geld te verdienen op de beurs. Een deel ervan is waardevol: “koop aandelen met gestaag toenemende winst en dividenden.”En, een deel ervan is twijfelachtig: “Volg mijn super easy momentum oscillator systeem en zet $ 1,000 in $1,000,000!”Maar, even belangrijk en zelden besproken is hoe je geen geld te verliezen in de markt. Inderdaad, een zekere Mr. Warren Buffett ’s eerste regel van investeren is,” nooit geld verliezen.”

In dit artikel presenteer ik drie manieren om snel geld te verliezen; het idee is natuurlijk om deze valkuilen en valkuilen te vermijden, waaronder ikzelf, en geld te verdienen met onze investeringen.

met dank aan: Stockcharts.com

koop een aandeel omdat het een goed “verhaal heeft.”

dagelijks worden we overspoeld met nieuwsberichten en promoties die ons verleiden om individuele aandelen te kopen of ons te richten op bepaalde industrieën. “EV’ s veroorzaken een lithiumtekort… koop lithium!””Alles is tegenwoordig geautomatiseerd… koop halfgeleiders! Peak oil is er bijna… koop olievoorraden!”Deze uitspraken doen een beroep op een van de sterkste manieren van overreding, pathos; dat wil zeggen, ze doen een beroep op onze emoties en roepen in ons een gevoel van paniek… iets in de aard van, “By Jove, ik moet kopen voordat het te laat is!”We vallen onder de betovering van de sirene van een” verhaal aandeel, “een aandeel dat we kopen omdat” het verhaal ” erachter, de grondgedachte, lijkt een zeker ding. Een verhaal stock purchase zou kunnen gaan zoiets als dit: “XXX is de grootste kobalt mijnbouwbedrijf in de wereld, en ik heb net gelezen dat de wereld is bijna zonder kobalt. Het is zeker, toch?” Verkeerd. Het kopen van aandelen in een bedrijf vanwege zijn verhaal zonder zorgvuldig onderzoek van de fundamenten is een zekere manier om zich te scheiden van ons geld. Laten we eens kijken naar een naïeve, relatief onwetende jonge investeerder, ikzelf, zo ‘ n twintig jaar geleden. Net van de universiteit, een nieuw salaris in mijn zak, was ik klaar om” de markt te spelen”, of beter gezegd, verstandiger, om ” te investeren.”Ik had net een nogal alarmerend verhaal gehoord–de olievelden van de wereld droogden op. Al snel zou de enige olie die gevonden werd gemengd worden in het teerzand in het Verre Noorden. De Yukon. Dezelfde Yukon Jack London vereeuwigd in zijn avontuurlijke verhalen, waar mannen werden mannen of stierf proberen. Rijkdom zou spoedig worden gemaakt door deze onverschrokken oliezand exploratie bedrijven, maar men moest snel handelen, voordat Joe Q. publiek lucht kreeg van deze geld-drukende oliezand… Wat heb ik gedaan? Ik kocht een hoop aandelen van $5 in het eerste bedrijf dat ik kon vinden, Oil Sands Quest. Ze waren helemaal in het noorden in het koude ruige terrein, zoekend naar olie. Dat klonk goed. Nee, ze verkochten nog geen olie of verdienden nog geen geld, en ja, de prijsgrafiek leek op de vlaktes van Nebraska (met andere woorden, plat), maar dat was de reden waarom men nu moet kopen en de drukte moet verslaan, voordat het van start ging… Je kent de rest van het verhaal: de aandelen wentelden jarenlang in mijn beleggingsrekening, slonken langzaam tot op een dag, zonder fanfare, de handel in de aandelen stopte. De prijs van mijn Oil Sands Quest aandelen was gedaald tot nul, en ze kwamen niet meer terug.

zeker, luister naar de verhalen voor entertainment, en voor stock ideeën, maar niet handelen. In plaats daarvan, onderzoek. Ontdek de website van het bedrijf. Bekijk bedrijfspresentaties. Lees kwartaalrapport transcripten of luister naar de gesprekken. Bekijk het jaarverslag met een microscoop. Crunch de cijfers en onderzoeken precies wat het management zegt over de huidige en toekomstige vooruitzichten. Dan, als je het “echte verhaal” kent, kun je een investeringsbeslissing nemen.

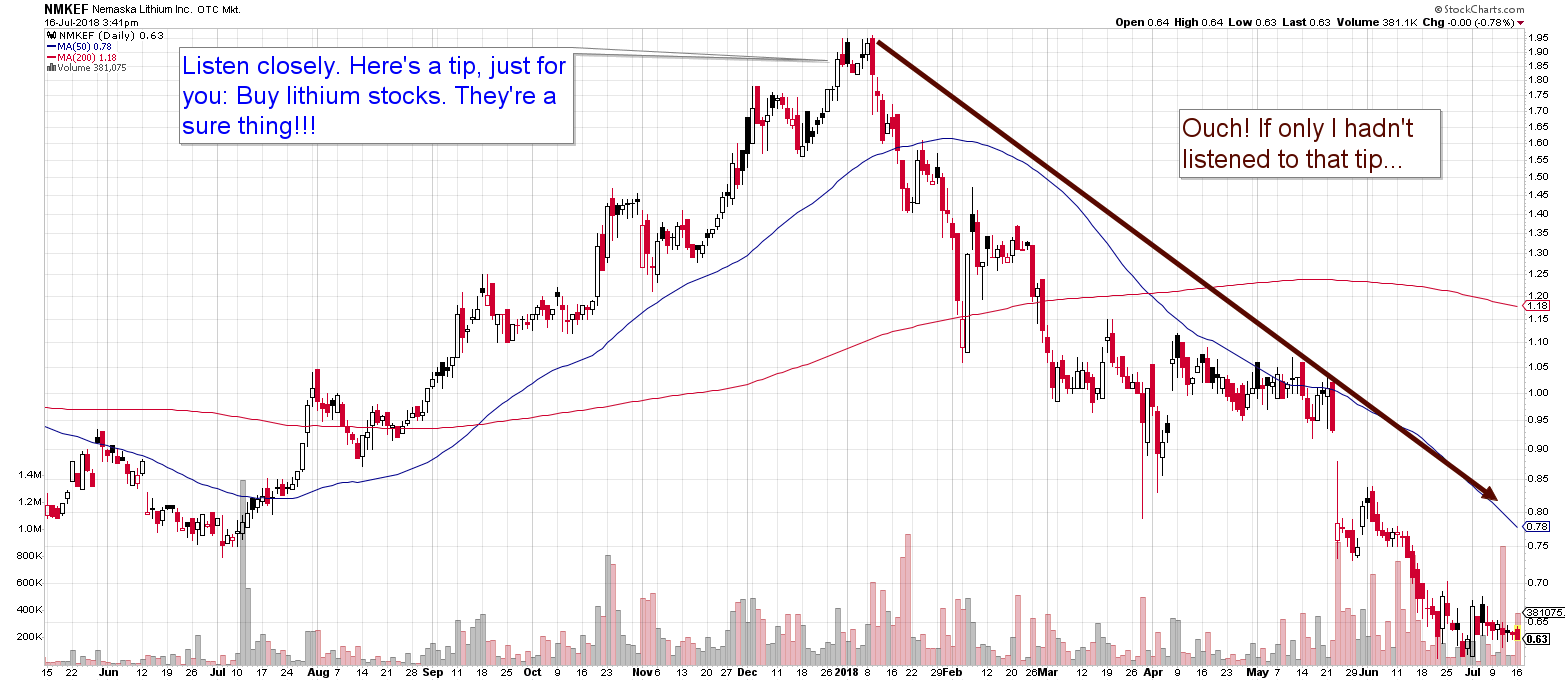

koop een aandeel op basis van een tip.

gerelateerd aan het kopen vanwege een goed verhaal is het afkopen van een tip. Misschien was het van een ongevraagde glossy pamflet die u ontving in de mail, touting een “verborgen juweel” dat was voorbestemd om een blockbuster; misschien was het van uw rijke oom Walt, na een paar glazen wijn op een Thanksgiving familie get-together; misschien, minder dubieus, het was van een succesvolle investeerder vriend die je goed kent en respect; of, misschien was het van een zoekende Alpha message board. Ongeacht de bron, kopen puur op een tip is een geweldige manier om geld te verliezen in de markt.

net als verhalen zijn tips prima startplaatsen voor onderzoek. Gooi het symbool op een watch list in de juiste categorie (biotech, olie, retail, internet service, enz.), en laat het sudderen als je duik in de fundamenten en de technische grafiek patronen te onderzoeken. Dan kun je beslissen of je de aandelen koopt op basis van zijn eigen verdienste, niet op basis van wat je oom Walt zei. Sommige van mijn beste aandelen investeringen door de jaren heen werden tickers geïntroduceerd aan mij van anderen, maar ik heb ook talloze keren getuige van een bepaald aandeel aangeprezen als een raket schip, alleen om te zien zei raket crash en branden of nooit het lanceerplatform verlaten. Als iemand geeft u een voorraad tip, Het is vaak omdat het ofwel a) loopt al maanden en is nu gevaarlijk overbought, of B) zeer speculatief en heeft nog niet opstijgen, maar heeft een veelbelovend “verhaal.”Beide situaties zijn ongewenst voor de voorzichtige investeerder.

koop een aandeel recht voor winst.

dit is de situatie. Je hebt gekeken naar Acme widget bedrijf gaan voor weken, maanden, of jaren, en tot slot, je hebt nu het geld om het te kopen. Giddy met verwachting, druk je op de knop kopen en voeg 100 aandelen van AWC aan uw account. De volgende dag, tot je verschrikking, ontdek je dat het 13% lager is. Wat is er gebeurd? Je vergat te controleren wanneer de inkomsten van het volgende kwartaal zouden worden vrijgegeven, en je werd ontslagen, slecht. De verkoop was onverwacht traag bij Acme Widget Co., en het aandeel gapped down; of, Acme gepost record winst, maar een aantal van de grote aandeelhouders besloten om het nieuws te verkopen. Hoe dan ook, uw nieuw geslagen aandelen zitten nu in de rode zone, en je hebt om te beslissen of om nu te verkopen, terwijl de verliezen zijn klein of hunker naar beneden en hoop op een herstel. Geen goede keuze voor een investeerder.

is dit u overkomen? Ik beken dat het me meer dan eens is overkomen. De laatste stap in je onderzoeksproces is om de releasedatum te controleren voor de inkomsten van het volgende kwartaal. Als de release datum is binnen twee weken, wacht tot de inkomsten zijn geplaatst en de Heer. De markt bepaalt hoe hij de nummers wil. Mis je een deel van een zet? Misschien, hoewel aandelen hebben de neiging om zijwaarts te glijden of een beetje recht voor de winst te corrigeren. Zal het aandeel stijgen zonder jou aan boord? Ja, zeer waarschijnlijk, maar het missen van een aantal snelle gemakkelijk geld is veel beter dan plotseling geraakt door de markt equivalent van een vrachtwagen, omdat de aandelen geplaatst winst direct nadat u het kocht, en de inkomsten waren slecht ontvangen.

het andere scenario is wanneer u bewust koopt vlak voor de winst. Misschien is het aandeel de dag na de winst opgegaan voor de afgelopen drie kwartalen op een Rij. Misschien bent u er absoluut van overtuigd dat het bedrijf de verwachtingen van de markt zal wegblazen. Of, misschien is de grafiek is opgezet in een perfecte symmetrische driehoek voortzetting patroon, volume droogt op, en de aandelenkoers is coiling up, klaar om te exploderen. Mede-investeerders, het kan me niet schelen hoe groot de track record van de aandelen is geweest door de jaren heen; kopen vlak voor de winst is niet investeren, het is gokken. Zelfs met een echt uitstekend bedrijf, is er altijd een grote kans dat een van deze drie dingen zal gebeuren wanneer kwartaalresultaten worden gepost: 1. De winstresultaten voldeden niet aan de marktverwachtingen. 2. De resultaten waren goed, maar de projectie voor het volgende kwartaal is teleurstellend. 3. De resultaten waren geweldig, de projectie voor de cijfers van het volgende kwartaal zijn geweldig, maar de grote aandeelhouders die het grootste deel van de aandelenkoers beheersen, besluiten om het nieuws te verkopen en hun winst te bankieren, en het geld te roteren naar een andere aandelen. Elk van deze drie resulteert in hetzelfde. Jij houdt de spreekwoordelijke lege zak vast. En vrienden, bagholders zijn niet wat we willen zijn!

ik abonneer me op een kaartservice (stockcharts.com) dat stelt me in staat om de grafieken te annoteren, en op elke grafiek schrijf ik de winst release datum voor het volgende kwartaal. Eerst schrijf ik de geschatte release datum, en dan vervang ik het door de officiële datum, wanneer het wordt aangekondigd een paar weken voor het plaatsen van de tijd. U kunt deze informatie bijna altijd vinden via een snelle zoekopdracht op het web, en u kunt ook kijken naar de datum van de eerdere inkomsten release. Is het al bijna drie maanden geleden dat de laatste inkomsten werden gepost? Dan is de beloning nabij. Aan de andere kant, als de inkomsten werden geopenbaard slechts een paar weken eerder, dan bent u gouden. Als alternatief kunt u gaan “old school” en afdrukken van de grafieken, tekenen trendlijnen of cirkel cup met handgrepen en wat heb je, schrijf de inkomsten release data op de grafieken in grote rode letters, en tape ze op de muur. Deze tastbare, oude school methode is verrassend bevredigend, hoewel uw echtgenoot kan aarzelen wanneer hij of zij ontdekt dat u de woonkamer met voorraad grafieken behangen!

de trading coaches van MarketSmith raden aan te verkopen vóór een winst release Als u geen +10% buffer op uw aandelen. Hoewel dit soort concrete regels te willekeurig kan zijn, ben ik het ermee eens dat als je geen aanzienlijke winst hebt op de aandelen die in de winst gaan, je lang en hard moet nadenken over het houden ervan. Tenzij u absoluut overtuigd bent dat dit aandeel is een lange termijn winnaar voor maanden of jaren te komen, ongeacht de komende winst rapport, het nemen van een klein verlies of het bankieren van een kleine winst voorafgaand aan de winst is een verstandige keuze; en ja, u kunt altijd slikken uw trots en koop die aandelen terug tegen een iets hogere prijs, als je verkoopt en dan de markt reageert gunstig op de winst rapport.

laatste gedachten:

dit zijn drie manieren waarop velen van ons, ikzelf inbegrepen, geld verliezen op de beurs. Laten we ons houden aan Warren Buffett ‘ s eerste gouden regel van investeren, en laten we onze aandelen aankopen voorzichtig doen. Omdat, hoewel het goed is om te springen in een zwembad met gusto, indruk maken op alle toeschouwers; in de markt pool, is het het beste om langzaam en voorzichtig, en om de spotters van collega-investeerders die zijn gesprongen in hals over kop negeren en schreeuwen naar je “Kom op in… het water is prima.”

Als u andere manieren kent om geld te verliezen in de markt (wie weet zijn er massa ‘ s), zou ik er graag over lezen in de commentaren hieronder, in de hoop dat uw ideeën als een waarschuwing zullen dienen en beleggers in de toekomst van deze valkuilen zullen helpen redden.

Bron:

Informatieverschaffing: Ik / we hebben geen posities in de aandelen genoemd, en geen plannen om posities in te stellen binnen de komende 72 uur. Ik schreef dit artikel zelf,en het geeft mijn eigen mening. Ik krijg er geen compensatie voor (anders dan het zoeken naar Alfa). Ik heb geen zakelijke relatie met een bedrijf waarvan de voorraad wordt genoemd in dit artikel.

aanvullende informatie: Ik ben geen professionele aandelenanalist of geldmanager en de verstrekte informatie is uitsluitend voor educatieve doeleinden; het is geen aanbeveling om een aandeel te kopen of te verkopen. Doe je eigen onderzoek en investeer dienovereenkomstig.