als u enige tijd op onze website hebt doorgebracht of met een van onze adviseurs hebt gesproken, weet u hoe belangrijk een verhouding tussen schuld en inkomen kan zijn. Deze tool, vaak gebruikt door kredietverstrekkers, kan ons ook helpen de gezondheid van onze individuele financiële situaties te evalueren. De formule is eenvoudig; alles wat u hoeft te doen is uw totale schuld delen door uw totale inkomen en vervolgens converteren de decimaal naar een percentage. Voor een maandelijkse look, neem uw maandelijkse schuld en inkomen cijfers en gebruik die in plaats daarvan. En ook al is de methode simpel, we hebben nog steeds een rekenmachine om het nog makkelijker voor je te maken. Wat is minder eenvoudig, echter, is het begrijpen van de Betekenis van uw verhouding en wat het kan betekenen voor uw algehele financiën.

drie niveaus van schuld / inkomen ratio ‘ s

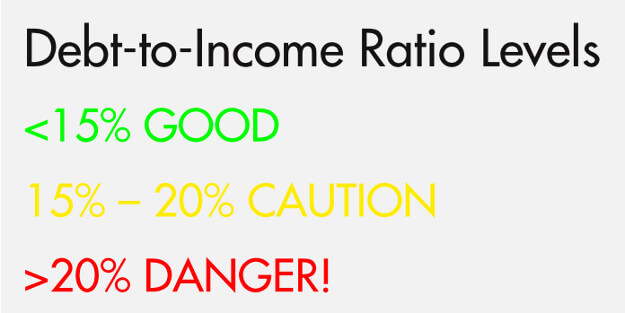

in de wereld van kredietadvies denken we dat een schuld / inkomen ratio verdeeld is in drie hoofdlagen. Het lijkt veel op een stoplicht, met een groen (veilig), geel (voorzichtig), en rood (gevaar) niveau. We denken dat 15 procent of minder veilig is. tussen 15 en 20 procent is riskant, en boven de 20 procent is een gevaarlijk niveau. En voor de duidelijkheid, we hebben het hier over niet-hypotheekschuld (meer over hypotheekratio ‘ s hieronder).

Tier 1-15 procent

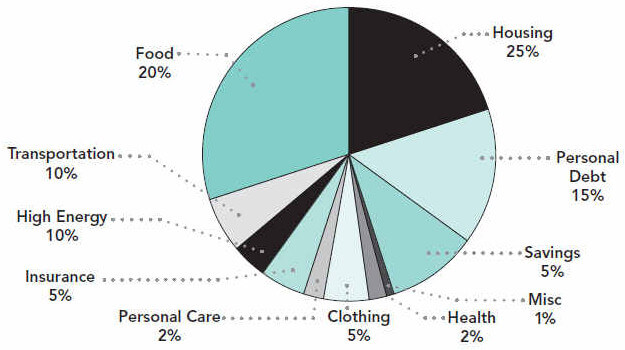

bij 15 procent heb je genoeg resterende inkomsten om te besteden aan zaken als huisvesting, voedsel, vervoer, enzovoort. In feite, hier is een blik op hoe dit allemaal samen kunnen komen in een ideale situatie (Deze grafiek is gebaseerd op netto-inkomen):

als er iets onverwachts zou verschijnen, zou u ook beter voorbereid zijn als uw schuld-inkomensverhouding en het totale uitgavenplan er zo uitzagen. Natuurlijk hopen we dat je een gezond noodspaarfonds opzij hebt gezet, maar zelfs als je door iets onverwachts gedwongen zou zijn om nieuwe schulden op te nemen, zou je waarschijnlijk in orde zijn omdat je het al op zo ‘ n beheersbaar niveau van 15 procent hebt.

ter referentie: een jaarlijks inkomen van $35.000 komt neer op een maandelijks inkomen van ongeveer $2.917. Een schuld-tot-inkomen Verhouding van 15 procent zou betekenen dat uw totale niet-hypotheekschulden kost $ 437,50 of minder per maand.

Tier 2-15 tot 20 procent

het volgende tier is een schuld-inkomensverhouding tussen 15 en 20 procent. Met behulp van ons vorige voorbeeld, als je $35.000, een schuld-tot-inkomen Verhouding van 20 procent betekent dat uw maandelijkse schuld kost $583,40. Op dit punt vinden we vaak dat consumenten nog steeds in orde zijn en hun hoofd boven water kunnen houden. Hoogstwaarschijnlijk zullen ze op een zelfbetalingsmethode moeten komen, zoals de schuldenladder of schuldsneeuwbal en hun zelfdiscipline moeten gebruiken om bovenop hun schulden te blijven. Maar, sommige consumenten kunnen echt beginnen te worstelen op dit niveau. Immers, hoe heeft de schuld-tot-inkomen verhouding glijden naar dit punt om te beginnen. Is het te wijten aan een onvoorziene gebeurtenis of een noodzaak om nieuw krediet te nemen? Is het te wijten aan een inkomensverlies dat minimumbetalingen ondraaglijk heeft gemaakt?

binnen dit bereik glijden zou een teken kunnen zijn van nog meer problemen. Daarom raden we consumenten aan om op dit moment actie te ondernemen. In feite bieden wij een gratis budget en credit counseling sessie waarmee consumenten om controle over deze situatie te krijgen. Een counselor kan u helpen bepalen of er ruimte is in uw budget om uitgaven te snijden en besteden meer geld aan uw rekeningen of als uw situatie beter geschikt voor een Debt Management programma zou kunnen zijn, vooral als u het in evenwicht brengen van meerdere hoge rente schulden.

niveau 3-20% en hoger

ten slotte is het niveau van 20% en hoger het gevaarlijkst. Voor een basisinkomen van $35.000, een 25 procent schuld-tot-inkomen verhouding zou betekenen dat uw maandelijkse schulden Totaal $ 729,25! In dit stadium is het vrij duidelijk dat er iets niet helemaal goed is. Je hebt meer schulden dan je je echt kunt veroorloven. Dit betekent niet dat het onmogelijk is om het te maken op uw eigen, maar het zal moeilijk zijn. Je moet zeker praten met een credit counselor en zien wat uw beste opties zijn.

hoe zit het met hypotheken?

schuld-inkomensratio ‘ s zijn heel anders als we denken aan hypotheken. Er zijn twee termen met betrekking tot hypotheek en schuld-naar-inkomen ratio ‘ s die u moet weten: front-end en back-end.

een front-end ratio is het percentage van uw inkomen dat zou worden besteed aan huisvestingskosten. Wanneer een geldschieter is het bepalen of zij u een lening tegen een bepaald bedrag zal aanbieden, zullen zij uw bruto-inkomen nemen, vermenigvuldigen met hun vereiste front-end ratio en komen met een totaal. Dit totaal zal het bedrag dat u kunt betalen in de richting van huisvesting, en zij mogen u niet een lening die dit bedrag zou overschrijden.

hier is een snel voorbeeld, met behulp van onze hypothetische $35.000 salaris en een maximale front-end ratio van 25 procent. We gebruiken 25% omdat dat het “ideale” bedrag is om te besteden aan huisvesting, gebaseerd op ons uitgavenplan hierboven:

in dit voorbeeld zou een kredietgever u waarschijnlijk geen lening willen toekennen waarvoor u meer dan $729 per maand aan huisvestingskosten moet betalen. Dit veronderstelt dat de geldschieter is met behulp van een 25 procent maximum en dat hun zijn geen andere verdieners, zoals een echtgenoot, in de vergelijking.

de kredietgever zal ook uw bruto-inkomen vermenigvuldigen met de back-end ratio, wat een hoger cijfer is. De back-end ratio is hoger omdat het omvat uw huisvesting kosten samen met alle andere schulden. Dus, dit omvat de front-end en iets anders, zoals creditcards en studentenleningen. Nogmaals, deze berekening zal een dollar cijfer terug te keren, en uw totale schuld verplichtingen mag niet hoger zijn dan het.

een ander voorbeeld, met een back-end ratio van 36 procent:

Bedankt voor het lezen!

we hopen dat deze post u heeft geholpen en dat u nu beter begrijpt hoe u uw verhouding tussen schuld en inkomen kunt berekenen en evalueren. Al met al wil je alles doen wat in je macht ligt om je schuld-inkomensverhouding onder de 15 procent te krijgen. En dan, natuurlijk, is onze hoop dat je al je schuld afbetaalt. Voor meer informatie, check out onze post over hoe je schuldenvrij in 5 eenvoudige stappen, en als uw schuld-naar-inkomen verhouding is reden tot zorg, meer informatie over hoe u kunt chatten met een credit counselor zonder kosten voor u.