om du har spenderat någon tid på vår hemsida eller pratar med en av våra rådgivare vet du hur viktigt en skuldkvot kan vara. Detta verktyg, som ofta används av långivare, kan också hjälpa oss att utvärdera hälsan hos våra individuella ekonomiska situationer. Formeln är enkel; allt du behöver göra är att dela din totala skuld med din totala inkomst och sedan konvertera decimal till en procentandel. För en månatlig look, ta din månatliga skuld och inkomst siffror och använda dem i stället. Åh, och även om metoden är enkel har vi fortfarande en miniräknare för att göra det ännu enklare för dig. Vad som är mindre enkelt är dock att förstå betydelsen av ditt förhållande och vad det kan betyda för din totala ekonomi.

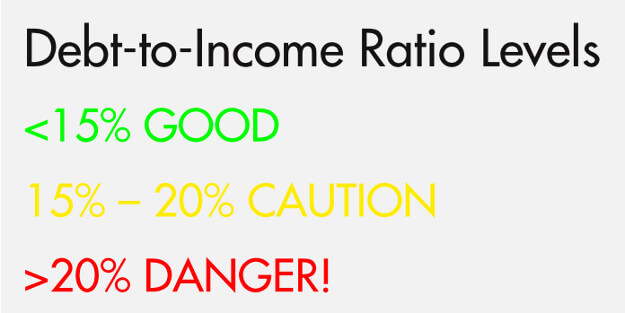

tre nivåer av skuld-till-inkomst-förhållanden

i kreditrådgivningsvärlden tänker vi på en skuld-till-inkomst-förhållande som uppdelad i tre huvudnivåer. Det är mycket som ett trafikljus, med en grön (säker), gul (försiktighet) och röd (fara) nivå. Vi tror att det är säkert att vara på eller under 15 procent, mellan 15 och 20 kommer in i riskabelt territorium och över 20 procent är en farlig nivå. Och bara för att klargöra talar vi om icke-hypotekslån här (mer om hypotekslån nedan).

Tier 1-15 procent

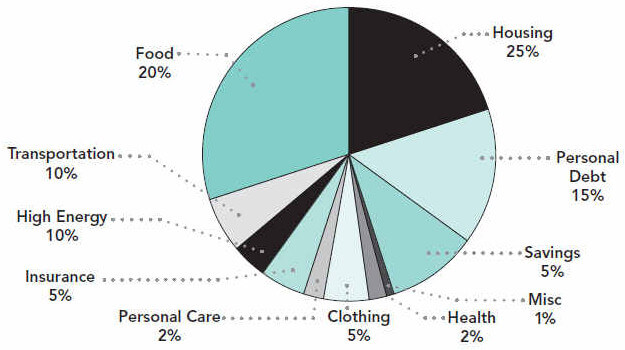

vid 15 procent har du tillräckligt med återstående inkomst för att ägna dig åt saker som bostäder, mat, transport och så vidare. Faktum är att här är en titt på hur allt detta kan komma ihop i en idealisk situation (detta diagram är baserat på nettoresultatet):

om något oväntat skulle dyka upp kan du också vara bättre förberedd om din skuld-till-inkomst-förhållande och övergripande utgiftsplan såg ut så här. Naturligtvis hoppas vi att du har en hälsosam akutbesparingsfond avsatt, men även om du tvingades ta på dig ny skuld till följd av något oväntat, skulle du förmodligen vara OK på grund av att du redan har den på en så hanterbar nivå på 15 procent.

för referens kommer en årlig inkomst på $35,000 ut till en månadsinkomst på cirka $2,917. En skuldsättningsgrad på 15 procent skulle innebära att dina totala icke-hypotekslån kostar $437,50 eller mindre varje månad.

nivå 2 – 15 till 20 procent

nästa nivå är en skuldkvot mellan 15 och 20 procent. Med vårt tidigare exempel, om du gör $35,000, innebär en skuldkvot på 20 procent att din månatliga skuld kostar $583.40. Vid denna tidpunkt finner vi ofta att konsumenterna fortfarande är okej och kan hålla huvudet över vatten. Troligtvis kommer de att behöva få på en självbetalningsmetod, såsom skuld stege eller skuld snöboll och använda sin självdisciplin för att hålla koll på sina skulder. Men vissa konsumenter kan verkligen börja kämpa på denna nivå. Trots allt, hur gick skuldsättningsgraden till denna punkt till att börja med. Beror det på en oförutsedd händelse eller ett behov av att ta ut ny kredit? Beror det på en inkomstförlust som har gjort minsta betalningar outhärdliga?

att glida in i detta intervall kan vara ett tecken på mer problem att komma. På grund av detta rekommenderar vi att konsumenterna vidtar åtgärder vid denna tidpunkt. Faktum är att vi erbjuder en gratis budget-och kreditrådgivningssession som gör det möjligt för konsumenterna att få kontroll över denna situation. En rådgivare kan hjälpa dig att avgöra om det finns utrymme i din budget för att minska kostnaderna och ägna mer pengar till dina konton eller om din situation kan vara bättre lämpad för ett Skuldhanteringsprogram, särskilt om du balanserar flera höga ränteskulder.

nivå 3 – 20 procent och högre

slutligen är nivån på 20 procent och högre den farligaste. För en basinkomst på $35,000, en 25 procent skuld-till-inkomst-förhållande skulle innebära att din månatliga skulder totalt $729.25! I detta skede är det ganska tydligt att något inte är helt rätt. Du har mer skuld än du verkligen har råd med. Det betyder inte att det är omöjligt att göra det själv, men det blir tufft. Du bör definitivt prata med en kredit rådgivare och se vad dina bästa alternativen är.

vad sägs om inteckningar?

skuldkvoter är mycket olika när vi tänker på inteckningar. Det finns två termer relaterade till inteckning och skuld-till-inkomst-förhållanden som du borde veta: front-end och back-end.

ett front-end-förhållande är den procentandel av din inkomst som skulle ägnas åt bostadskostnader. När en långivare är att avgöra om de kommer att erbjuda dig ett lån till ett visst belopp, kommer de att ta din bruttoinkomst, multiplicera det med deras krävs front-end förhållande och komma med en total. Denna summa kommer att vara det belopp du kan betala mot bostäder, och de får inte tilldela dig ett lån som skulle överstiga detta belopp.

här är ett snabbt exempel med hjälp av vår hypotetiska lön på 35 000 dollar och ett maximalt front-end-förhållande på 25 procent. Vi använder 25% eftersom det är det ”ideala” beloppet att spendera på bostäder, baserat på vår utgiftsplan ovan:

i det här exemplet skulle en långivare sannolikt inte vilja tilldela dig ett lån som skulle kräva att du betalar mer än $729 per månad i bostadskostnader. Detta förutsätter att långivaren använder en 25 procent maximum och att deras är inga andra inkomsttagare, såsom en make, i ekvationen.

långivaren kommer också att multiplicera din bruttoinkomst med back-end-förhållandet, vilket är en högre siffra. Back-end-förhållandet är högre eftersom det inkluderar dina bostadskostnader tillsammans med alla andra skulder. Så, detta inkluderar front-end och allt annat, som kreditkort och studielån. Återigen kommer denna beräkning att returnera en dollarfigur, och dina totala skuldåtaganden bör inte överstiga den.

ett annat exempel, med ett back-end-förhållande på 36 procent:

Tack för att du läste!

vi hoppas att det här inlägget har varit till hjälp för dig och att du nu har en bättre förståelse för hur du beräknar och utvärderar din skuldkvot. Allt som allt, du vill göra något i din makt för att få din skuld-till-inkomst-förhållande under 15 procent. Och då är naturligtvis vårt hopp att du betalar all din skuld. För vidare läsning, kolla in vårt inlägg om hur du blir skuldfri i 5 enkla steg, och om din skuldkvot är oroande, Läs mer om hur du kan chatta med en kreditrådgivare utan kostnad för dig.