Definition: Kapitalstruktur bezieht sich auf eine Anordnung der verschiedenen Komponenten von Unternehmensfonds, d. H. Aktionärsmittel und Fremdmittel im richtigen Verhältnis. Eine Unternehmensorganisation verwendet die Mittel zur Deckung der täglichen Ausgaben und auch zur Budgetierung zukünftiger High-End-Projekte.

Die Berechnung der Kapitalstruktur erfordert viel analytisches Denken und strategischen Ansatz.

Die Berechnung besteht aus verschiedenen Verhältnissen und Formeln wie den Kapitalkosten, den gewichteten durchschnittlichen Kapitalkosten, der Verschuldungsquote, den Eigenkapitalkosten usw.

Inhalt: Kapitalstruktur

- Komponenten

- Faktoren

- Bedeutung

- Planung

- Rekapitalisierung

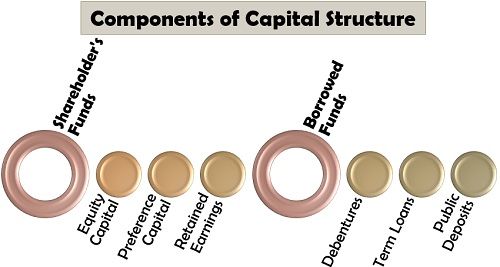

Komponenten der Kapitalstruktur

Die Kapitalstruktur des Unternehmens ist nichts anderes als entscheidungsfindung im Zusammenhang mit dem Erwerb von Mitteln aus verschiedenen Quellen und der Zusammensetzung von Schulden und Eigenkapital.

Im Folgenden sind die verschiedenen Finanzierungsquellen aufgeführt, die das Unternehmen bei der Bestimmung seiner Kapitalstruktur berücksichtigt:

Aktionärsmittel

Die Mittel des Eigentümers beziehen sich auf die Generierung von Kapital durch Ausgabe neuer Aktien oder die Verwendung der Gewinnrücklagen zur Deckung des Finanzbedarfs des Unternehmens. Es ist jedoch ein teures Mittel, um Geld zu erwerben. Die drei Quellen des Kapitalerwerbs durch Aktionärsmittel sind wie folgt:

- Eigenkapital: Die neuen Aktien werden an die Anteilseigner ausgegeben, die das Eigentum an der Gesellschaft genießen und Dividenden im Verhältnis zu den von der Gesellschaft erzielten Gewinnen erhalten können. Sie sind auch dem mit dem Unternehmen verbundenen Verlustrisiko ausgesetzt.

- Vorzugskapital: Die Vorzugsaktionäre genießen gegenüber den Anteilseignern einen festen Dividendensatz sowie Vorzugsrechte auf die Kapitalrendite im Falle der Liquidation des Unternehmens. Sie haben jedoch beschränkte Stimmrechte und Kontrolle über das Unternehmen.

- Gewinnrücklagen: Das Unternehmen verwendet manchmal die verfügbaren Mittel als Gewinnrücklagen, indem es einen Teil des Gewinns für das Wachstum und die Expansion des Unternehmens beiseite legt.

Fremdmittel

Das Kapital, das in Form von Darlehen aus externen Quellen erworben wird, wird als Fremdmittel bezeichnet. Dies sind externe Verbindlichkeiten des Unternehmens, die zur Zahlung von Zinsen zu einem festen Zinssatz führen. Es gibt jedoch einen Steuerabzug für solche Kredite, der das Unternehmen belastet. Im Folgenden sind die verschiedenen Arten von Fremdmitteln:

- Schuldverschreibungen: Es ist ein Schuldinstrument, das die Unternehmen und die Regierung an die Öffentlichkeit ausgeben. Obwohl der Zinssatz für Schuldverschreibungen recht hoch ist, handelt es sich nicht um Sicherheiten oder Sicherheiten.

- Term Loans: Der Fonds, den das Unternehmen von der Bank zu einem variablen oder festen Zinssatz erworben hat, wird als Term Loan bezeichnet. Dies ist eine geeignete Finanzierungsquelle für Unternehmen, die eine gute und starke finanzielle Position haben.

- Öffentliche Einlagen: Das Management lädt die Öffentlichkeit durch Werbung ein, Einlagen im Unternehmen zu schaffen. Es erleichtert die Erfüllung der mittel- oder langfristigen finanziellen Bedürfnisse des Unternehmens, wie z. B. die Anforderungen an das Betriebskapital, und bietet einen festen Zinssatz.

Faktoren, die die Kapitalstruktur bestimmen

Das Geschäft wird von seinem internen und externen Umfeld beeinflusst. Es gibt mehrere verwandte Faktoren, die Kapitalstrukturentscheidungen beeinflussen:

Art des Geschäfts: Die Form der Marktstruktur, in der das Unternehmen tätig ist, bestimmt seine Kapitalstruktur. Zum Beispiel muss ein Unternehmen, das einen monopolistischen Wettbewerbsmarkt betreibt, auf dem der Gewinn niedrig ist, das Kapital der Aktionäre bevorzugen.

Kapitalkosten: Das Unternehmen muss die Fonds bevorzugen, die niedrige Kapitalkosten haben, damit die Gewinne des Aktionärs gesteigert werden können.

Debt-Equity Ratio: Eine solide oder niedrige Debt-Equity Ratio ist das Ziel des Managements. Dies liegt daran, dass Schulden eine Verbindlichkeit sind, aber als billige Finanzierungsquelle fungieren; Eigenkapital ist jedoch das Verschenken von Unternehmenseigentum und eine teurere Finanzierungsquelle.

EBIT-EPS-Analyse: Das Management kann durch Analyse des Ergebnisses vor Zinsen und Steuern und des Ergebnisses je Aktie eine geeignete Kapitalstruktur erstellen. Wenn das EBIT höher als das EPS ist, muss das Unternehmen nach Schuldenquellen suchen.

Unternehmensgröße: Die großen Unternehmen können langfristige Kredite und Aktienkapital aufnehmen, da sie als zuverlässiger gelten als die kleinen Organisationen.

Risiko einer Zahlungsunfähigkeit: Das Unternehmen analysiert auch seine Risikobereitschaft und seine Liquiditätsposition bei der Auswahl einer bestimmten Fondsquelle. Hohe Schulden können dazu führen, dass hohe feste Zinsen gezahlt werden müssen, was zu einem Mangel an Bargeld führt.

Flexibilität: Das Management muss eine Kapitalstruktur planen, die ihre Elastizität beibehält, bei Bedarf Mittel beschafft und die Kapitalkosten nach eigenem Ermessen senkt.

Finanzierungszweck: Ein weiterer zu berücksichtigender Faktor ist das Ziel oder der Zweck, für den die Mittel benötigt werden. In der Regel muss das Unternehmen für den Erwerb von Vermögenswerten wie Maschinen und Anlagen Schuldverschreibungen ausgeben.

Künftige Rückstellungen: Die Kapitalstruktur ist langfristig geplant. Daher muss die Gesellschaft ihre Kapitalstruktur so gestalten, dass sie auch in Zukunft jederzeit in der Lage ist, Mittel zu beschaffen.

Flotationskosten: Die mit der Emission neuer Wertpapiere verbundenen Kosten, d. H. Registrierungsgebühren, Druckkosten, Zeichnungsgebühren und Anwaltskosten, werden als Flotationskosten bezeichnet. Hohe Flotationskosten halten Unternehmen davon ab, Mittel durch Aktionärskapital zu generieren.

Grad der Kontrolle: Der Grad der Kontrolle, den das Unternehmen über das Unternehmen ausüben möchte, bestimmt in gewissem Maße seine Kapitalstruktur. Wenn sie ein hohes Maß an Kontrolle behalten will, wird sie Schulden dem Eigenkapital vorziehen.

Finanzierungszeitraum: Die Kapitalstruktur richtet sich nach der Laufzeit, für die das Unternehmen die Mittel benötigt. Ein Unternehmen, das einen kurzfristigen Bedarf hat, wird keine Schuldverschreibungen bevorzugen; Stattdessen wird es sich für andere Kreditquellen wie Bankkredite entscheiden.

Regelmäßiges Einkommen: Bei unregelmäßigen Einnahmen vermeidet das Unternehmen Schulden, da die Tilgung fester Zinsen in einer solchen Situation schwierig wird.

Gesetzliche Anforderungen: Die gesetzlichen Bestimmungen in Bezug auf die jeweilige Mittelquelle spielen eine wichtige Rolle bei der Gestaltung der Kapitalstruktur des Unternehmens.

Ertragsänderungsrisiko: Das Management berücksichtigt bei der Planung der Kapitalstruktur die Möglichkeit, ein geringes Einkommen zur Deckung der Schulden des Unternehmens zu erzielen.

Geldmarktbedingungen: Das Unternehmen berücksichtigt die Bedingungen des Aktienmarktes bei der Ausgabe neuer Aktien, um Kapital zu erwerben, da dies nur in einem bullischen Markt fruchtbar sein wird.

Steuersätze: Steuersätze beeinflussen auch die Kapitalstrukturentscheidung. Wie wir wissen, ist der Steuerabzug auf Zinsen auf Schulden erlaubt; deshalb, wenn die hohen Steuersätze vorherrschen, sollte das Unternehmen Schuldenfonds und umgekehrt gehen.

Regierungspolitik: Die Kreditvergabepolitik von Banken und anderen Finanzinstituten, die Steuer- und Geldpolitik der Regierung und die SEBI-Vorschriften bestimmen die Kreditaufnahme des Unternehmens.

Umsatzstabilität: Wenn das Unternehmen einen konstanten Umsatz erzielt, der recht hoch ist, kann es die festen Zinsen für Schuldverschreibungen und andere Kredite zurückzahlen. Unternehmen mit instabilen Umsätzen sollten sich für Eigenkapital entscheiden.

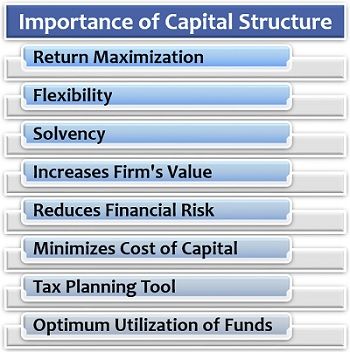

Bedeutung der Kapitalstruktur

Die Kapitalstruktur ist eine wesentliche Funktion des Managements, um eine solide Finanzlage des Unternehmens zu erhalten und die finanziellen Anforderungen zu erfüllen.

Um mehr über seine Bedeutung für das Unternehmen zu erfahren, lesen Sie unten:

- Ertragsmaximierung: Eine gut durchdachte Kapitalstruktur bietet die Möglichkeit, das Ergebnis je Aktie zu steigern, was letztendlich die Rendite für die Anteilseigner maximiert und die Kreditkosten senkt.

- Flexibilität: Es erleichtert auch die Expansion oder Kontraktion des Fremdkapitals, um den Geschäftsstrategien und -bedingungen zu entsprechen.

- Solvenz: Eine solide Kapitalstruktur trägt zur Aufrechterhaltung der Liquidität im Unternehmen bei, da ein ungeplantes Fremdkapital zu einer Belastung durch Zinszahlungen führt und letztendlich den Kassenbestand verringert.

- Steigert den Unternehmenswert: Anleger investieren ihr Geld lieber in das Unternehmen, das über eine solide Kapitalstruktur verfügt. Dies führt zu einem Anstieg des Marktwerts der Aktien und Wertpapiere des Unternehmens.

- Reduziert das finanzielle Risiko: Der Ausgleich des Anteils von Schulden und Eigenkapital im Unternehmen durch die Kapitalstruktur unterstützt die Unternehmen bei der Verwaltung und Minimierung von Risiken.

- Minimiert die Kapitalkosten: Es sieht vor, das langfristige Fremdkapital des Unternehmens strategisch zu planen und so die Kapitalkosten zu senken.

- Steuerplanungstool: Für das Unternehmen, das sich für Fremdmittel entscheidet, bietet die Kapitalstruktur einen Vorteil Steuerabzug und Einsparung, wodurch die Kreditkosten gesenkt werden.

- Optimale Mittelverwendung: Eine gut geplante, strategisch konzipierte und systematisch aufgebaute Kapitalstruktur unterstützt die Unternehmen dabei, aus den zur Verfügung stehenden Mitteln maximalen Output zu generieren.

Planung der Kapitalstruktur

Das Unternehmen muss zunächst seinen Finanzbedarf kurz-, mittel- und langfristig analysieren. Unter Berücksichtigung der verschiedenen Faktoren muss das Management eine angemessene Zusammensetzung von Fremd- und Eigenkapital planen.

Das Management muss eine logische Antwort auf diese Fragen haben: Wie stabil ist das Ergebnis des Unternehmens? Wie viel finanzielle Hebelwirkung kann das Unternehmen tragen? Wird das Unternehmen in der Lage sein, seine Schulden mit seinen Gewinnen zu decken? Und viele mehr.

Rekapitalisierung des Unternehmens

Um den Geschäftsbetrieb zu optimieren, muss das Unternehmen von Zeit zu Zeit seine Kapitalstruktur improvisieren. Mit anderen Worten, es muss das Verhältnis von Schulden und Eigenkapital mit den sich ändernden Bedürfnissen und Geschäftsanforderungen neu gestalten.

Das erste und wichtigste Mittel der Rekapitalisierung ist die Ausgabe von Schulden und der Rückkauf von Eigenkapital. Es ist eine geeignete Option für Unternehmen, die es vorziehen, das Eigentumsrecht und die Kontrolle bei sich selbst zu behalten. Sie planen, ihre Schulden durch Reduzierung des Eigenkapitals zu erhöhen.

Die zweite Option ähnelt der ersten; Das Unternehmen plant, Schulden zu begeben und diese Mittel zur Auszahlung einer einmaligen Dividende an die Anteilseigner zu verwenden. Dies reduziert letztendlich den Wert der Aktien für zukünftige Investoren.

Der dritte Weg ist für instabile Unternehmen, die hohe Schulden haben. Sie ziehen es vor, ihre Schulden mit Hilfe der durch die Ausgabe neuer Aktien erworbenen Mittel zurückzuzahlen.