Definizione: La struttura del capitale si riferisce a un accordo delle diverse componenti dei fondi aziendali, cioè i fondi degli azionisti e i fondi presi in prestito in proporzione adeguata. Un’organizzazione aziendale utilizza i fondi per soddisfare le spese quotidiane e anche per il budget di progetti futuri di fascia alta.

Il calcolo della struttura del capitale comporta un sacco di pensiero analitico e approccio strategico.

Il calcolo consiste in diversi rapporti e formule come il costo del capitale, il costo medio ponderato del capitale, il rapporto debito / patrimonio netto, il costo del capitale, ecc.

Contenuto: Struttura del Capitale

- Componenti

- Fattori

- Importanza

- Progettazione

- Ricapitalizzazione

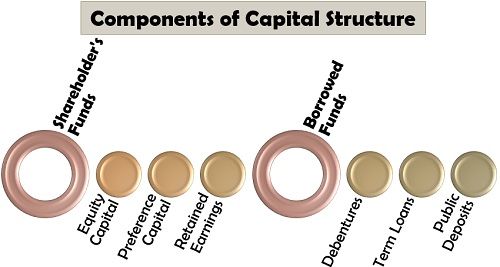

Componenti della Struttura del Capitale

La struttura del capitale della società è nulla, ma l’assunzione di decisioni relative all’acquisizione di fondi da varie fonti e la composizione dei debiti e patrimonio netto.

Le seguenti sono le molteplici fonti di finanziamento che la società prende in considerazione nel determinare la sua struttura patrimoniale:

Fondi degli azionisti

I fondi del proprietario si riferiscono alla generazione di capitale mediante l’emissione di nuove azioni o l’utilizzo degli utili non distribuiti per soddisfare il fabbisogno finanziario della società. Tuttavia, è un mezzo costoso per acquisire fondi. Le tre fonti di acquisizione del capitale attraverso i fondi degli azionisti sono le seguenti:

- Capitale proprio: Le nuove azioni sono emesse agli azionisti di capitale che godono della proprietà della società sono suscettibili di ottenere dividendi in proporzione agli utili conseguiti dalla società. Sono anche esposti al rischio di perdita associato alla società.

- Capitale preferenziale: gli azionisti privilegiati godono di un tasso fisso di dividendi insieme ai diritti preferenziali di ricevere il rendimento del capitale in caso di liquidazione della società, rispetto agli azionisti di capitale. Tuttavia, hanno diritti limitati di voto e controllo sulla società.

- Utili non distribuiti: La società a volte utilizza i fondi disponibili con esso come utili non distribuiti accumulati tenendo da parte una parte del profitto per la crescita e l’espansione del business.

Fondi presi a prestito

Il capitale che viene acquisito sotto forma di prestiti da fonti esterne è noto come fondi presi a prestito. Queste sono passività esterne dell’impresa, che porta al pagamento di interessi a tasso fisso. Tuttavia, vi è una detrazione fiscale su tali prestiti; crea un onere per l’azienda. Di seguito sono riportati i vari tipi di fondi presi in prestito:

- Obbligazioni: È uno strumento di debito che le aziende e il governo emettono al pubblico. Anche se il tasso di interesse è abbastanza alto su obbligazioni, non sono da alcuna garanzia o di sicurezza.

- Prestiti a termine: il fondo acquisito dalla società dalla banca a un tasso di interesse variabile o fisso è noto come prestito a termine. Si tratta di una fonte adeguata di fondi per le aziende che hanno una buona e forte posizione finanziaria.

- Depositi pubblici: La direzione invita il pubblico attraverso annunci pubblicitari a creare depositi in azienda. Esso facilita soddisfare le esigenze finanziarie a medio o lungo termine della società, come i requisiti di capitale circolante e godere di un tasso fisso di interesse su di esso.

Fattori che determinano la struttura del capitale

L’attività è influenzata dal suo ambiente interno ed esterno. Ci sono molteplici fattori correlati che influenzano le decisioni sulla struttura del capitale:

Natura del business: La forma della struttura del mercato, la società, opera in, determina la sua struttura del capitale. Ad esempio, un mercato della concorrenza monopolistica funzionante in cui il profitto è basso, deve preferire il capitale degli azionisti.

Costo del capitale: La società deve preferire i fondi che hanno un basso costo del capitale in modo che i guadagni degli azionisti possano essere aumentati.

Rapporto debito-Capitale: avere un rapporto debito-capitale solido o basso è l’obiettivo del management. Questo perché il debito è una passività, ma agisce come una fonte di fondi a buon mercato; tuttavia, l’equità è il dare via di proprietà delle imprese e più costoso fonte di fondo.

Analisi EBIT-EPS: La direzione può predisporre una struttura patrimoniale adeguata analizzando gli utili al lordo degli interessi e delle imposte e il guadagno per azione. Se l’EBIT è superiore all’EPS, l’azienda deve andare per fonti di debiti.

Dimensione della società: Le aziende che sono grandi possono andare per prestiti a lungo termine e capitale sociale in quanto sono considerati più affidabili rispetto alle piccole organizzazioni.

Rischio di insolvenza in contanti: la società analizza anche la sua capacità di assunzione del rischio e la sua posizione di liquidità selezionando una particolare fonte di fondi. Debiti elevati possono comportare l’onere di pagare interessi fissi elevati che portano a una carenza di denaro in mano.

Flessibilità: la direzione deve pianificare una struttura del capitale che mantenga la sua elasticità, raccogliendo fondi quando e quando necessario e riducendo il costo del capitale a sua discrezione.

Scopo del finanziamento: Un altro fattore che dovrebbe essere considerato è l’obiettivo o lo scopo per il quale sono richiesti i fondi. Di solito, per l’acquisizione di beni come macchinari e impianti, l’azienda deve emettere obbligazioni.

Disposizioni future: la pianificazione della struttura del capitale è a lungo termine. Pertanto, la società deve progettare la sua struttura di capitale in modo tale da trovarsi in uno stato di acquisizione di fondi in qualsiasi momento anche in futuro.

Costo di flottazione: il costo relativo all’emissione di nuovi titoli, ovvero le spese di registrazione, le spese di stampa, le spese di sottoscrizione e le spese legali, è definito come il costo di flottazione. Un costo elevato di flottazione scoraggia le aziende dal generare fondi attraverso il capitale degli azionisti.

Grado di controllo: il livello di controllo che la società vuole detenere sul business determina la sua struttura di capitale in una certa misura. Se vuole mantenere un alto grado di controllo, preferirà i debiti rispetto al capitale.

Periodo finanziario: La struttura del capitale è progettata in base alla durata per la quale la società richiede i fondi. Un business che ha un requisito a breve termine non preferirà obbligazioni; invece, andrà per altre fonti di prestiti come prestiti bancari.

Guadagni regolari: in caso di guadagni irregolari, la società evita i debiti, poiché pagare gli interessi fissi diventa difficile in una situazione del genere.

Requisiti legali: Le disposizioni di legge relative alla particolare fonte di fondi svolgono un ruolo fondamentale nell’inquadramento della struttura del capitale della società.

Rischio in variazione degli utili: Il management tiene presente la possibilità di generare un basso reddito per far fronte ai debiti della società mentre pianifica la struttura del capitale.

Condizioni del mercato monetario: La società considera le condizioni del mercato azionario mentre emette nuove azioni per acquisire capitale poiché sarà fruttuosa solo in un mercato rialzista.

Aliquote fiscali: le aliquote fiscali influenzano anche la decisione sulla struttura del capitale. Come sappiamo, la detrazione fiscale è consentita sugli interessi sui debiti; pertanto, se prevalgono le aliquote fiscali elevate, la società dovrebbe andare fondi di debito e viceversa.

Politiche governative: le politiche di prestito delle banche e di altre istituzioni finanziarie, le politiche fiscali e monetarie del governo e i regolamenti SEBI determinano i prestiti della società.

Stabilità delle vendite: Se la società ha un fatturato costante che è piuttosto elevato, sarà in grado di pagare gli interessi fissi sulle obbligazioni e altri prestiti. Le aziende con vendite instabili dovrebbero optare per il capitale azionario.

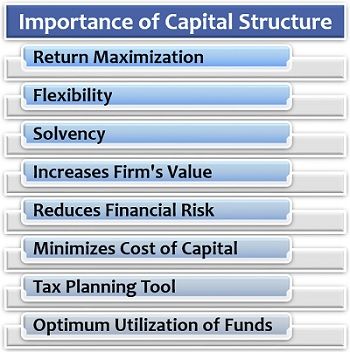

Importanza della struttura del capitale

La strutturazione del capitale è una funzione essenziale del management per mantenere una solida posizione finanziaria dell’azienda e soddisfare i requisiti finanziari.

Per saperne di più sul suo significato per l’azienda, leggi di seguito:

- Massimizzazione del rendimento: una struttura di capitale ben progettata fornisce una portata di aumentare l’utile per azione, che in ultima analisi massimizza il rendimento per gli azionisti azionari e recuperare il costo dei prestiti.

- Flessibilità: Facilita anche l’espansione o la contrazione del capitale di debito per soddisfare le strategie e le condizioni di business.

- Solvibilità: una solida struttura del capitale aiuta a mantenere la liquidità nell’impresa perché un capitale di debito non pianificato comporta l’onere dei pagamenti di interessi, riducendo in ultima analisi il contante.

- Aumenta il valore dell’impresa: gli investitori preferiscono mettere i loro soldi nella società, che ha una solida struttura del capitale. Così, portando ad un aumento del valore di mercato delle azioni e titoli della società.

- Riduce il rischio finanziario: Bilanciare la percentuale di debito e patrimonio netto nel business attraverso la struttura del capitale assistere le imprese nella gestione e minimizzando il rischio.

- Minimizza il costo del capitale: prevede la pianificazione strategica del capitale di debito a lungo termine dell’azienda e quindi la riduzione del costo del capitale.

- Strumento di pianificazione fiscale: Per la società che opta per i fondi di debito, la struttura del capitale fornisce loro una detrazione fiscale e un risparmio, diminuendo il costo del prestito.

- Utilizzazione ottimale dei fondi: Una struttura di capitale ben pianificata, strategicamente progettata e sistemata sistematicamente aiuta le aziende a generare la massima produzione dai fondi disponibili.

Pianificazione della struttura del capitale

La società deve inizialmente analizzare il proprio fabbisogno finanziario a breve, medio e lungo termine. Tenendo conto dei vari fattori, la direzione deve pianificare un’adeguata composizione del debito e del patrimonio netto.

La direzione deve avere una risposta logica a queste domande: quanto sono stabili i guadagni dell’azienda? Quanta leva finanziaria l’azienda può sopportare? La società sarà in grado di soddisfare i suoi debiti con i suoi profitti? E molti altri.

Ricapitalizzazione della Società

Per ottimizzare le operazioni aziendali, la società deve improvvisare la sua struttura di capitale di volta in volta. In altre parole, deve ridisegnare la percentuale di debiti e patrimonio netto con le mutevoli esigenze e requisiti aziendali.

Il primo mezzo di ricapitalizzazione è l’emissione di debiti e il riacquisto di azioni proprie. È un’opzione adatta per le aziende che preferiscono riservarsi il diritto di proprietà e il controllo. Hanno in programma di aumentare i loro debiti riducendo equità.

La seconda opzione è simile alla prima; la società prevede di emettere debiti e utilizzare questi fondi per pagare un dividendo una tantum agli azionisti. Ciò riduce in ultima analisi il valore delle azioni per i futuri investitori.

La terza via è per le società instabili che hanno debiti elevati. Preferiscono ripagare i loro debiti con l’aiuto dei fondi acquisiti attraverso l’emissione di nuove azioni.